2020-09-29 09:30:12 来源:绿法国际联盟 作者:绿盟研究院

摘要:中国人民银行货币政策委员会2020年第三季度(总第90次)例会于9月25日在北京召开。会议指出,稳健的货币政策要更加灵活适度、精准导向,综合运用并创新多种货币政策工具,保持流动性合理充裕。与第二季度例会相比,第三季度例会也有了一些新提法和新要求。

中国人民银行货币政策委员会2020年第三季度(总第90次)例会会议强调,扎实做好“六稳”工作,全面落实“六保”任务。深化利率市场化改革,引导贷款利率继续下行,保持人民币汇率在合理均衡水平上的基本稳定。打好防范化解重大金融风险攻坚战,守住不发生系统性金融风险的底线,实现稳增长和防风险长期均衡。

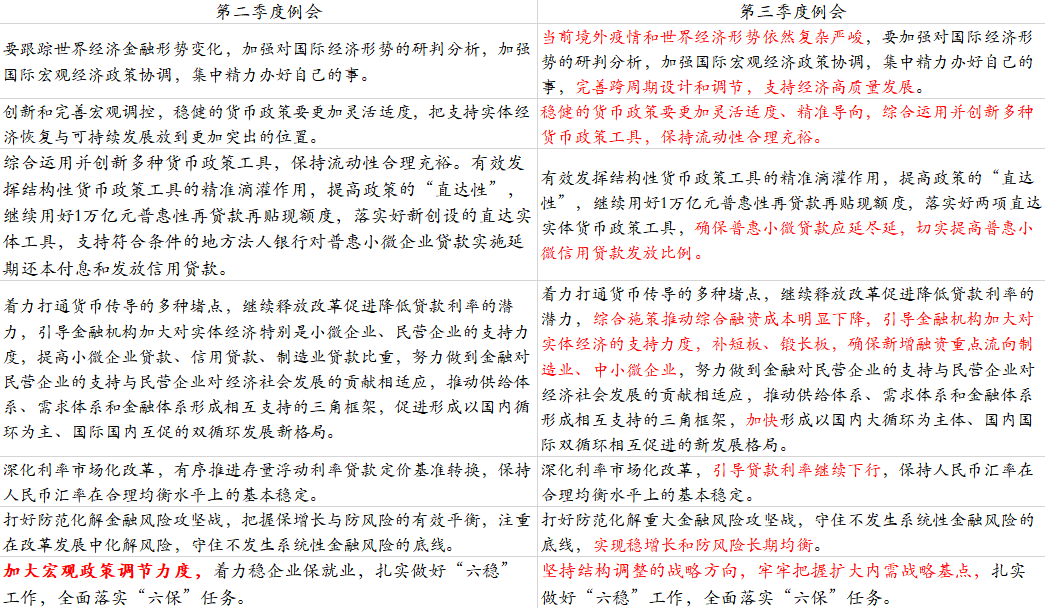

与第二季度例会相比,第三季度例会有一些新提法和新要求,比如删去了加大宏观政策调节力度的表述,着重强调推动综合融资成本明显下降,引导贷款利率继续下行等。

删除加大宏观政策调节力度表述

相比央行货币政策委员会上一季度例会,此次例会新闻稿删除了“加大宏观政策调节力度”的表述。这也再次说明了,疫情对当前经济的影响在逐渐消退,监管部门不急于启动更多或力度更大的措施,以避免套利或者资源错配等现象发生。

中金公司固收研究团队日前对四季度央行货币政策做了一项调研。调研结果显示,投资者对央行进一步放松货币政策的预期保持谨慎,绝大多数(77%)的投资者认为不会有额外的宽松政策,货币政策将基本维持现状。甚至还有7%的投资者认为央行可能还会进一步收紧流动性。

但需要注意的是,删除“加大宏观政策调节力度”的表述需要与“引导贷款利率继续下行”的表述相结合来分析。市场人士认为,下一阶段,央行货币政策将根据经济发展状况相机抉择,灵活开展操作,保持流动性合理充裕。在一些方面,货币政策操作的确可能会有所收敛,但在另一些方面可能更加积极,结构性收紧和放松的情况将并存。

引导贷款利率继续下行

会议还指出,着力打通货币传导的多种堵点,继续释放改革促进降低贷款利率的潜力,综合施策推动综合融资成本明显下降,引导金融机构加大对实体经济的支持力度,补短板、锻长板,确保新增融资重点流向制造业、中小微企业,努力做到金融对民营企业的支持与民营企业对经济社会发展的贡献相适应,推动供给体系、需求体系和金融体系形成相互支持的三角框架,加快形成以国内大循环为主体、国内国际双循环相互促进的新发展格局。进一步扩大金融高水平双向开放,提高开放条件下经济金融管理能力和防控风险能力。

会议强调,深化利率市场化改革,引导贷款利率继续下行,保持人民币汇率在合理均衡水平上的基本稳定。打好防范化解重大金融风险攻坚战,守住不发生系统性金融风险的底线,实现稳增长和防风险长期均衡。

专家预计,未来贷款利率仍有进一步下行空间,LPR也可能恢复下行。东方金诚首席宏观分析师王青预计,四季度企业一般贷款加权平均利率有望比三季度再下行10个基点左右。若四季度LPR报价恢复小幅下调,企业融资成本下行幅度也会相应加大。

存量浮动利率贷款定价基准转换顺利完成

会议认为,今年以来统筹疫情防控和经济社会发展工作取得重大成果,经济稳步恢复。稳健的货币政策体现了前瞻性、精准性和时效性,大力支持疫情防控、复工复产和实体经济发展,金融风险有效防控,金融服务实体经济的质量和效率逐步提升。存量浮动利率贷款定价基准转换顺利完成,贷款市场报价利率改革红利持续释放,货币传导效率增强,贷款利率明显下降,人民币汇率总体稳定,双向浮动弹性提升,发挥了宏观经济稳定器功能。

2020年第二季度中国货币政策执行报告指出,原有的贷款利率隐性下限被完全打破,货币政策传导渠道有效疏通,“MLF利率→LPR→贷款利率”的利率传导机制已得到充分体现。同时,LPR改革也有效地推动了存款利率市场化。

同时,中国货币政策报告增刊称,2020年初,突如其来的新冠肺炎疫情对国内经济生产活动造成了巨大冲击,部分银行存量贷款定价基准转换筹备工作也受到一定影响。在此情况下,中国人民银行准确研判,果断决策,于2020年3月如期启动存量贷款定价基准转换,并于8月末完成转换。在LPR改革推出短短一年时间内,包括新发生贷款和存量贷款在内的绝大部分浮动利率贷款都参考LPR定价,改革取得重要成果,也为国际基准利率改革提供了中国方案。

稳健的货币政策要更灵活适度、精准导向

会议指出,当前境外疫情和世界经济形势依然复杂严峻,要加强对国际经济形势的研判分析,加强国际宏观经济政策协调,集中精力办好自己的事,完善跨周期设计和调节,支持经济高质量发展。

会议强调,稳健的货币政策要更加灵活适度、精准导向,综合运用并创新多种货币政策工具,保持流动性合理充裕。有效发挥结构性货币政策工具的精准滴灌作用,提高政策的“直达性”,继续用好1万亿元普惠性再贷款再贴现额度,落实好两项直达实体货币政策工具,确保普惠小微贷款应延尽延,切实提高普惠小微信用贷款发放比例。深化金融供给侧结构性改革,引导大银行服务重心下沉,推动中小银行聚焦主责主业,健全具有高度适应性、竞争力、普惠性的现代金融体系。

业内人士认为,随着经济向好态势逐渐稳固,货币政策操作更注重灵活适度、精准导向,出现大幅放松的可能性明显下降,但也不必担心货币调控会趋势性收紧。支持实体经济复工复产达产、保持经济增长复苏的持续性,仍需适宜的货币金融条件。另外,当下银行负债压力仍较大,在资金利率趋于稳定的情况下,同业存单发行量仍在上升。同时,当前金融机构超储率位于历史较低水平,意味着央行需要持续呵护流动性,以缓解银行负债压力。

来源 | 中国证券报、上海证券报